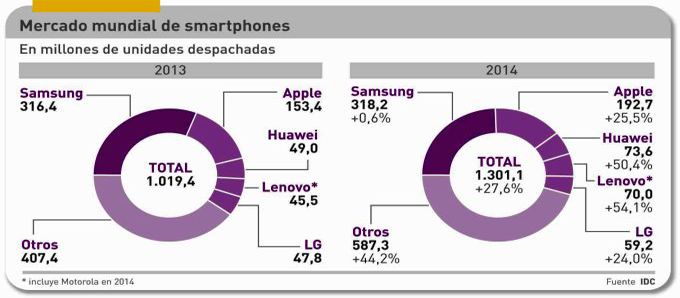

Es probable que el mercado mundial de smartphones a finales del 2015 muestre un retrato muy distinto al que describen los datos de IDC sobre el 2014. Cuantitivamente: el crecimiento se recortará del 27,6% al 12,2%, para cerrar en 1,4 millones de unidades. Cualitativamente: los consumidores no necesitarán un móvil de alta gama para gozar de un hardware de calidad y una experiencia satisfactoria. De lo que se desprenden dos hipótesis: 1) las cinco marcas líderes verán disminuir su peso relativo en el mercado, y el reparto entre ellas perderá importancia como indicador, y 2) el precio medio de un smartphone bajará de los 297 dólares en 2014, y seguirá bajando hasta 241 dólares en 2018.

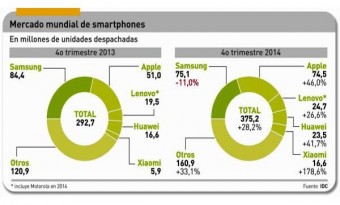

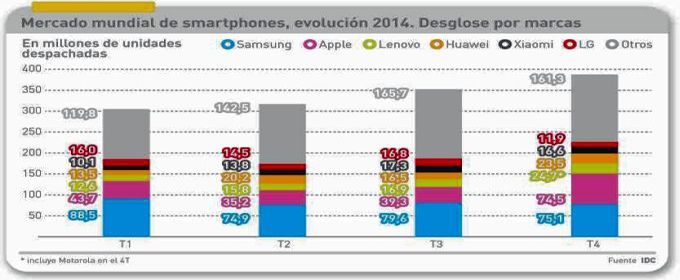

Más previsible será la perspectiva de los dos sistemas operativos que suman el 96,3% del mercado mundial a finales del 2014, también según IDC. Android [81,5%] fue el que más creció a lo largo del año, aunque su principal paladín, Samsung cedió terreno a las marcas asiáticas que adhieren a la plataforma de Google. En cambio, iOS [14,8%] dio un salto en el cuarto trimestre, un efecto del lanzamiento de los nuevos iPhone 6/6+.

Ahora que Apple ha entrado en el mercado de los llamados phablets, tendrá oportunidades de ganar algunos puntos de cuota. Desde el punto de vista del valor, el contraste no es tan agudo: 61% de los ingresos para Android, 34% para iOS. Ramón Llamas, especialista de IDC, considera que la estrategia de Apple le asegura contar con una cuota superior en valor aun cuando no la ganara en volumen, mientras el caso de Android merece matices: «sus variados enfoques – que incluyen versiones no oficiales y la persecución de los mercados emergentes – le aseguran una penetración mayor, por la que pagará el precio de ingresos más bajos».

Los sistemas operativos minoritarios poco pueden hacer en un contexto así. Windows Phone se ha colocado tercero [35 millones de unidades, un 2,7% de cuota], pero la distancia es tal que por poco que pueda arañar en 2015 con sus nuevos Lumia de bajo precio y las expectativas en Windows 10, Microsoft ya podría darse por contenta. La caída de BlackBerry es inexorable [5,8 millones y apenas un 0,4%] y fue el único que vendió menos en 2014 que en 2013. Pero ya se sabe que la empresa canadiense tiene muy asumido que los dispositivos son secundarios para su supervivencia.

Estas tendencias han sido manifiestas en la segunda mitad del 2014. Todas las miradas se han fijado en el declive de Samsung, que perdió ocho puntos de cuota, y conservó el liderazgo por un pelo (16 centésimas en el cuarto trimestre) ante el empuje. de Apple. La diferencia entre ambas, que un año antes había sido de 33 millones de unidades, se redujo a sólo 600.000, aunque en el conjunto del año la marca coreana ha preservado su primacía.

Lenovo, ahora con la incorporación de Motorola, ha vuelto a colocarse tercera en el último trimestre, aventajando a Huawei, que sin embargo conserva esa plaza en el total del año. Xiaomi, recién llegada al Olimpo ha desalojado a LG tras registrar un crecimiento espectacular. ZTE mantiene vivas sus opciones de entrar a formar parte del grupo.

La concentración del mercado en unas pocas marcas, que se observaba en 2013 está cambiando por su contraria. Junto con la desaceleración, un rasgo del 2015 y años siguientes será la ruptura del oligopolio. Una proyección de IDC con vistas a 2018 indica una ratio de crecimiento anual del 9,8% en volumen y de un 4,2% en valor. Lo que implica, sin exagerar, movimientos tectónicos: los mercados maduros se han estancado porque dependen del ciclo de sustitución, mientras los mercados emergentes… pues emergen aún más. Por supuesto, Asia sigue creciendo, pero en América Latina, la tasa de penetración de smartphones acaba de pasar del 50%, y en los países subsaharianos apenas supera el 30%. ¿Quién estará en mejores condiciones de explotar esos prometedores yacimientos?

En lo inmediato muchos se hacen otra pregunta: ¿acertará Samsung en su reacción al declive sufrido en 2014 y que se ve con claridad en el gráfico? La marca coreana tendrá que responder a la vez a la presión de Apple en la gama alta y a la pléyade de marcas chinas en la parte baja del mercado. A los nuevos Galaxy S6/S6 Edge y a la serie A les toca la misión de remontar.

Dos han sido los factores que han propulsado a Apple hasta un récord de despachos en el último trimestre. Ha respondido, tardíamente, al apetito de la demanda por pantallas más grandes, y ha logrado penetrar con fuerza fuera de casa: las ventas del iPhone se incrementaron un 44% en Estados Unidos y se duplicaron en China y Brasil. No todos los analistas se dicen convencidos de que pueda mantener ese ritmo.

El forcejeo entre Lenovo y Huawei por el tercer puesto los sitúa, de hecho, en un empate técnico. Lenovo sigue dominando el mercado chino de menos de 150 dólares, y tratará de dar un estirón gracias a la reputación de la marca Motorola. Huawei prefiere poner énfasis en las gamas media y alta (las series P y Mate, respectivamente) a la vez que juega la baza de una segunda marca, Honor. Xiaomi, con un récord absoluto de crecimiento, había escalado en septiembre hasta la tercera posición, pero ha vuelto a la quinta en diciembre. Sin embargo, todavía no aparece en el ranking anual. A menos que extienda su presencia en Occidente, seguirá emparejada con LG, que en los últimos meses había reforzado su perfil de gama alta [su serie G Flex es la prueba] dejó ver en el Mobile World Congress nuevos modelos que le permitirán bajar el listón.

Hay vida, y mucha, más allá del quinteto de cabeza. Por ejemplo, se habla mucho de Sony: se mantiene entre los diez primeros, y aunque sus modelos Xperia gozan de una sólida reputación, no ha logrado insuflar optimismo a los directivos de la corperación, que han prometido segregar (o vender, si hubiera comprador) todos los negocios no rentables; la rama móvil está en la cuerda floja.

HTC es un caso peculiar. Una marca respetada, pero que no tiene otros productos en los que apoyarse, ha empezado a ver la luz al final del túnel: después de mucho tiempo, ha vuelto a ser modestamente rentable. El éxito de su modelo M8 ha estimulado el diseño del M9, presentado en Barcelona entre grandes elogios. Pocas semanas después, se anunciaba la salida de Peter Chou, su CEO de toda la vida, reemplazado por la hasta ahora silente fundadora, Cher Wang.

El fenómeno que puede cambiar el paisaje global es la fuerza con la que han entrado en el mercado las marcas locales. En parte se explica porque Android es un factor que baja la barrera de entrada, y en parte porque es fácil encontrar componentes estándar y contratistas de fabricación. Sobre todo, se debe a que mientras los líderes dedicaban sus esfuerzos a diferenciarse del común, en cada región iban surgiendo competidores que cuentan a su favor con la capilaridad de su distribución. En Europa, el caso más notorio es el de Wiko, una desconocida que en menos de dos años se ha colocado entre las cinco primeras en Francia y sigue subiendo en Alemania y España: su éxito radica en el canal y, por supuesto, en el precio, muy asequible.

Asia es, con diferencia, el escenario donde se pondrá a prueba la eventual ruptura del reparto entre las marcas establecidas. Es verdad que el 40% del mercado global se lo quedan dos marcas (Apple y Samsung), pero no es menos cierto que los «otros» han pasado en sólo un año de menos de 120 millones a más de 160 millones, y es posible que la estadística no les asigne tanto volumen como el que realmente tienen.

No hay que pensar sólo en China: el populoso mercado indio, con 1.200 millones de habitantes, tiene un parque de 900 millones de móviles, de los que sólo 110 millones son smartphones. La marca local Micromax ha logrado auparse al primer puesto.

Otros países asiáticos viven circunstancias parecidas. Un caso singular es Indonesia, donde tres marcas locales representan casi la mitad de las ventas. Entre otras rarezas, es el único país donde a Leo Messi no lo patrocina Samsung sino Advan, un fabricante nacional que basa su marketing en el contrato de imagen con la estrella del Barça; IDC le atribuye un 12% del mercado.

Los fabricantes locales en Indonesis, Filipinas, Tailandia y Vietnam han triplicado sus volumenes del 2013, informa IDC: «no tratan de competir con las grandes marcas en las ciudades, donde aquellas gozan de estatus, sino en el medio rural». Incluso Bangladesh, el país más pobre de la región, tiene un fabricante local, Walton, con un catálogo de smartphones cuyos precios van de 50 a 500 dólares, y dice vender 140.000 unidades cada mes. Lo dicho: el retrato del mercado mundial a finales del 2015 será muy distinto del inicial.